投資に興味がある人は、投資先の1つに安全そうなイメージの投資信託を選ぶと思います。

そして投資信託に投資すると決めたら、次に沢山ある投資信託の中からリターンが期待できる投資信託を見つける必要があります。

ここでの選択を間違うと数年後にこんなはずじゃなかったということにもなりえます。

そこで、このブログではいい投資信託を見つけるために必要な下の2つの基礎知識について徹底的に説明していこうと思います!

- 投資信託の仕組み

- 選び方

投資信託の内容を理解すると値動きの理由を知ることもできますし、皆さんの目標である資産形成に非常に役立つので、一緒に楽しく学んでいきましょう!

ゆめぴよ

ゆめぴよこちらのブログは内容がたっぷりなので、ブックマークなどして保存して後から見直したりしてみてください!

それでは初めていきましょう!

投資信託とは?

まず投資信託って何?

簡単に言うと

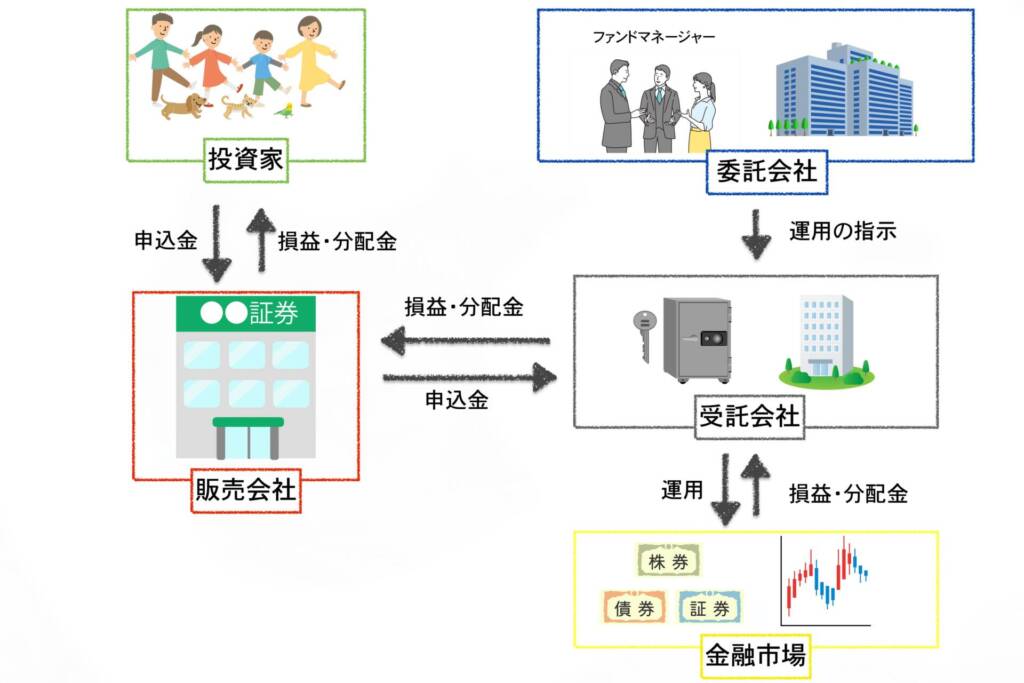

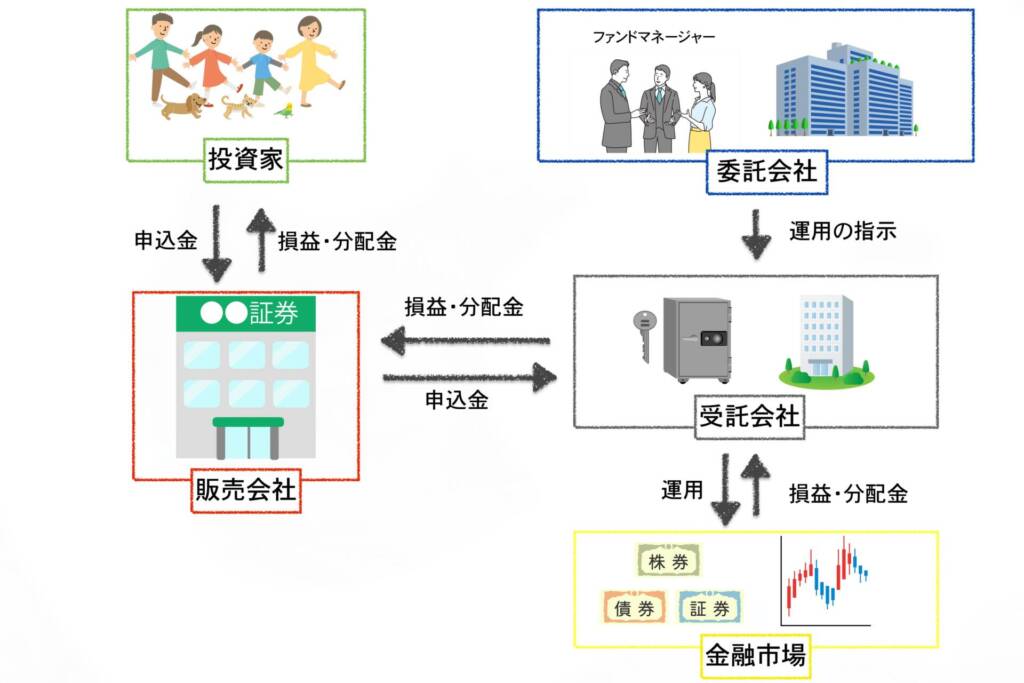

「ファンドマネージャー(プロの運用家)が投資家達からお金をあずっかって一気に運用してくれる商品」だよ!

下に簡単に仕組みをまとめるね!

なるほど!

僕たち初心者の投資家のためにプロが運用してくれているんだね!

その通り!

そしてみんなで資金を集めるから一人ひとりは少額で投資できるっていうメリットもあるよ!

それにプロの投資家がリスクを抑えるように色々な地域や金融商品に分散投資してくれるから、個人で個別株を運用するより大分リスクが低いんだ!

じゃあ貯金が少ない僕でも投資信託買えるんだ!!

ところで投資信託はどういうところで買えるの?

ファンドマネージャーから買えばいいの?

いい質問だね!

次の絵にもう少し詳しい仕組みをのせるね!

結論から言うと投資信託は証券会社や銀行のような販売会社から買うんだよ!

おすすめの証券会社は下の方に紹介するね

そして上で話したファンドマネージャーは委託会社っていう運用指示を出すところにいるんだ!

なるほど!

僕たちはまず、証券会社から投資信託を買ってスタートするんですね!

この図の受託会社ってなんですか?

受託会社とは、投資家から集めたお金を管理していて、委託会社からの支持に従って運用をする会社だよ!

信託銀行がこの役割を担っているよ!

信託銀行って聞いたことある!

そういう役割が合ったんだね

じゃあ、投資するにはまず口座開設してから投資信託を選ぶんですね!

そうだよ!

おすすめの証券口座を紹介した後に、話題のNISAだったり投資信託の選び方について説明するね!

投資信託におすすめの証券会社

おすすめの投資信託はおもに下の4つです!

- SBI証券

- 楽天証券

- 松井証券

- マネックス証券

下のボタンから無料で証券口座を開くことができるので、つみたてNISAや積立購入を考えている方は、口座開設して投資信託を始める準備を整えましょう!

SBI証券

- 株式取引シェアNo.1

- 手数料が格安

- 取引の画面が使いやすい

- つみたてNISAで利用している方が多い

\株式取引シェア No.1 ・手数料が格安 /

松井証券

- 1日の約定代金合計50万円以下の株式取引手数料は無料

- NISA株式取引手数料は恒久無料

- デイトレ向け商品(一日信用取引)の手数料は無料

\ 初心者からデイトレーダーまで幅広く使われてるよ/

マネックス証券

- 圧倒手な取り扱い銘柄数

- 取り扱いIPO件数が多い

- NISA口座でIPOができる

- 銘柄分析ツールが充実している

\ 米国株を取引するならここ!/

基準価格と算出方法とは?

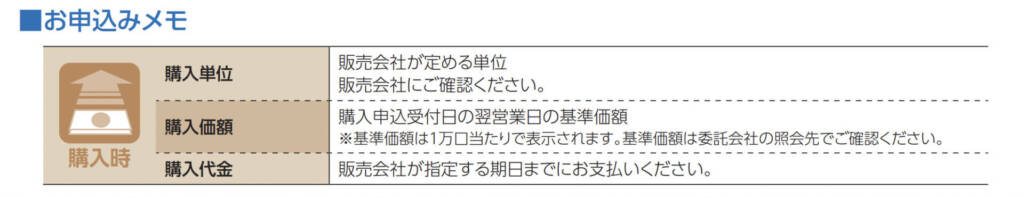

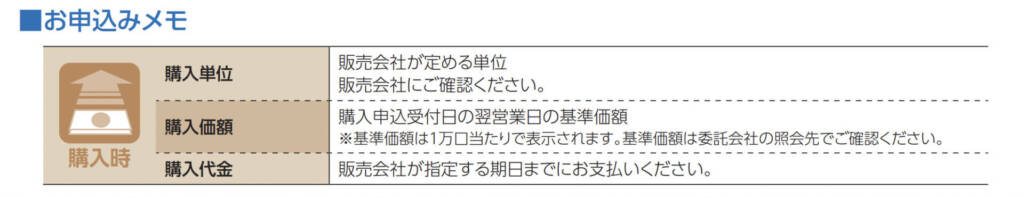

ここでは、投資信託の価格を表す基準価格について説明します!

基準価格とは、投資信託の価格のことで、1口(ひとくち)や1万口の合計価格のことです。一般的には1万口の価格を表示している投資信託が多いです。

ここでいう1口とは、何かを食べるときの1口ではなく投資家が投資信託を購入する時の単位で、1口1円や1口1万円から購入できます。

そして1口の価格は、投資信託の運用の成果を表すため株価のように日々変動します。

基準価格の例を上げると、人気の投資信託のオールカントリーについては、下のように「基準価格は1万口当たりで表示されます」と目論見書に書いており、本日時点(4/7)での価格は17,024円となっています。

1万口が17,024円なので、1口の値段は170.24円です!

では、次にこの基準価格がどのようにして決まっているかを説明します!

上の方で投資信託とは、投資家たちの資産を集めて運用すると説明しました。

その集めた金額は純資産総額と呼ばれます。

そしてこの純資産総額を、口数で割ると、1口の価格がわかりそれを1万倍することで基準価格を算出することができます!

よって1万口の基準価額の算出方法は下のとおりです。

$$基準価格 = \frac{純資産総額}{全ての口数}\times10,000口$$

そして自分が購入した後に基準価格が増えたら利益、減ったら損失となります!

何円から購入できる?

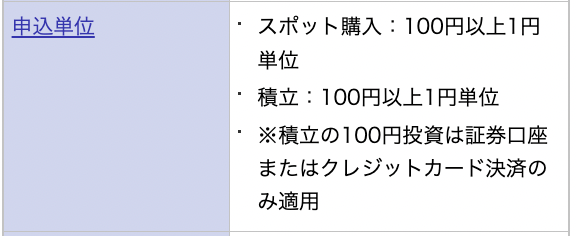

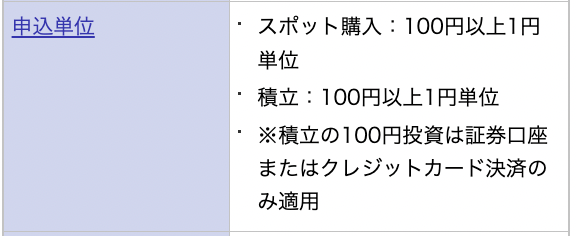

では投資信託を購入する時は、何円から買えるかについて説明します。

多くの投資信託は100円から購入できます!

上で説明したオルカンの場合は、スポット購入(一発で購入)と積立購入(定期的に購入)の両方について100円から購入することができます!

つみたてNISA・ジュニアNISAとは?

まずNISAとは、Nippon Individual Savings Accounts (個人貯蓄口座)の略で、簡単に言うと「◯万円までは投資信託や株などの金融商品を売るときに税金をとりませんよ」という制度です。

通常、投資信託を売るときや分配金をもらう時は20.315%の税金を払う必要がありますが、NISAを使用するとそれを払わなくていいというメリットがあります。

約20%の税金がとられるということは100万円の利益だとしたら20万円は税金にとられるということなので、手元の利益は80万円です。この20万円がなくなるのはとてもありがたいですね!

そしてNISAの制度ですが、2024年から新NISAというものが始まりました。

新NISAの前に、以前までのつみたてNISA、一般NISAとジュニアNISAをそれぞれ詳しく見ていきましょう!

| つみたてNISA | |

|---|---|

| 利用できる人 | 日本に住んでいて20歳以上の人(1人1口座) |

| 非課税になるもの | 特定の投資信託の分配金や売却益 |

| 非課税となる金額 | 年間40万円まで |

| 非課税保有期間 | 最長20年 |

| 非課税保有限度額 | 800万円 |

| 非課税枠の再利用 | 不可 |

| 一般NISA | |

|---|---|

| 利用できる人 | 日本に住んでいて18歳以上の人(1人1口座) |

| 非課税になるもの | 国内外の上場株式(REIT、ETF、ETNを含む)、株式投資信託、IPO |

| 非課税となる金額 | 年間120万円まで |

| 非課税保有期間 | 最長5年 |

| 非課税保有限度額 | 600万円 |

| 非課税枠の再利用 | 不可 |

| ジュニアNISA | |

|---|---|

| 利用できる人 | 日本に住んでいて未成年(18歳未満で1人1口座) |

| 非課税になるもの | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 非課税になる金額 | 年間80万円まで |

| 非課税保有期間 | 最長5年 |

ちなみに20歳以上は、積立NISAと一般NISAのうち一つを選ばなければいけません。

そして2024年から新NISAが始まり、上の3つのNISAは終了となりました。

新NISAの概要は下記の通りとなります。

まず新NISAはつみたて枠と成長投資枠の2つからなりたっています。

| つみたて枠 | |

|---|---|

| 利用できる人 | 18歳以上 |

| 非課税になるもの | 長期の積立投資に適した投資信託 |

| 非課税となる金額 | 年間120万円まで |

| 非課税保有期間 | 無制限 |

| 非課税保有限度額 | 1200万 |

| 非課税枠の再利用 | 可 |

| 成長投資枠 | |

|---|---|

| 利用できる人 | 18歳以上 |

| 非課税になるもの | 上場株式、投資信託等 |

| 非課税となる金額 | 年間240万円まで |

| 非課税保有期間 | 無制限 |

| 非課税保有限度額 | 1800万 ー つみたて枠 |

| 非課税枠の再利用 | 可 |

旧NISAからの主な変更は以下のとおりです。

- 年間投資金額の増額

- 非課税保有期間の無期限化

- つみたて枠と成長投資枠を併用可

以前までは、投資信託類を購入するか、株を購入するかのどちからかを選ぶ必要がありました。

しかし、今回はその両方を行うことができるようになりました。

成長投資枠について非課税保有限度額が1800万ー(マイナス)つみたて枠となっていますが、これはつみたて枠と成長投資枠の合計が1800万までと決まっているためです。一応つみたて枠には1200万までとの制限がありますので、つみたて枠を最大限使いたいという方は、つみたて投資枠1200万+成長投資枠600万という配分になります。

投資信託の選ぶ基準

ここでは、投資信託の選び方について運用の仕方とパフォーマンスという側面から説明していきます!

まず投資信託には、何を目的としているかという選択基準があります。S&P500などの指数に連動するパッシブ運用から、指数を上回るリターンを目標としたアクティブ運用などが大きな枠組みです。

ただ、このような何に投資するべきかという議論は、様々なところでされており多くの方が「全米や全世界に連動する」というパッシブ運用の投資信託を選んでいます!

私も全世界の指数に連動する投資信託を選んでいます。ただ、投資信託には同じテーマでも種類が沢山あったりしてどれにしようか迷ってしまいます。

そこで、ここではテーマの次に、どのような運用をしているのか、そしてパフォーマンスはどうなのかという側面から投資信託を選べるようにいくつかの記事をまとめましたので、ご覧になってください!

運用の仕方

投資信託の運用には、様々な会社が関わっており、それぞれに手数料がかかってきます。

この手数料が高いと、思った以上にお金を払わなければならなくなったということになってしまうので、運用する上でどんな手数料がかかるのかは知っておくべきです。

下の記事に投資信託を運用する上でかかる手数料をまとめていますので、読んでみてください!

続いて、投資信託の運用方法には、再投資型と分配型という2種類の運用方法があります。

簡単に言うと、再投資型は投資信託を運用する上で発生した配当などを受け取るのではなく、その配当で新しく投資信託を購入するというものです。分配型は、配当などを受け取りながら運用するものです。

この運用については、詳しく下の記事にかいてありますので、読んでみてください!

投資信託には、海外の株式・債権などに投資をするものがあります。そういった海外の金融商品を購入する時は、日本円から海外の通貨に振り替えて投資を行うことが多いです。

そして海外の通貨を買うということは、為替の変動が運用に影響してくるということになります。

よくニュースで、「ドル円が高止まりしている」とか「円安が加速した」というニュースを聞くと思います!

そして為替ヘッジを行うことでこのような為替相場の影響をなくすことができます。詳しくは、下の記事を読んでみてください!

投資信託の中には、切り替えが手数料なしでできる場合があり、それを投資信託のスイッチングと言います。スイッチングに関して、下の記事でまとめています。

投資信託の仕組みについては上で説明しましたが、それぞれの投資信託は集まった資金を個別で運用せずに、マザーファンドというところにさらにお金を預けて運用しているものがあります。これは、共通の運用方針、例えば投資信託AはS&P500に100%連動する、投資信託Bは全体の50%はS&P500連動する2つの投資信託が合った場合、それぞれがS&P500に連動するように運用すると、運用コストや人手が必要になります。

そこで、投資家から集めた資金をマザーファンドというファンドに預け運用することで、その運用コストや人手を削減することができるのです。詳しくは、下の記事を読んでみてください!

ファンドオブファンズとは、上で勉強したマザーファンドをさらにまとて運用する投資信託です!

その分手数料は高くなりますが、分散効果は上がりより安定した運用が可能になります。

ファンドオブファンズに関しては、下の記事を読んでみてください!

パフォーマンス

パフォーマンスに関しては、多くの方がリターンだけを見る傾向にあります。

もちろん、リターンは大切な指標ですし、私も有名な投資信託のリターンを比較する記事を書いています。

しかし、そのリターンがどのように出されたのかを、調べるために投資信託ではいくつかの指標が計算されています!

これを理解すると、下のような事がわかるようになり投資が楽しくなります。

- 本当に運用がうまいファンドマネージャーは誰か!

- 指数に投資するのと投資信託に投資するのはどっちがいいのか!

一緒に学んでいきましょう!

リクエストの記事があれば、新しく追加していきます!

まず投資信託には、目標としている指数に対してどれくらい上回ったリターンが出せているかを表すアルファ(α)と、どれくらい連動させれているかを表すベータ(β)という指標があります。これを、理解するとファンドマネージャーの実力がわかります!

続いて、リスクに対して価格変動がない金融商品をその投資信託がどれだけ上回ったリターンが出せているかを表す指標に、シャープレシオというものがあります。これを理解すると、投資信託を運用するためにどれだけリスクを犯したか、そしてそのリスクに見合ったリターンは出せているのかがわかります。

続いて、投資信託の連動目標としていいるベンチマークに対して、どれだけずれたかを表すトラッキングエラーというものがあります。これを理解すると、この後説明する投資信託のパフォーマンスで一番大切なインフォメーション・レシオの理解に役立ちます!

最後に、僕が投資信託を運用する上で一番大切だと考えている指標がインフォメーション・レシオです。

この指標を理解すると、ベンチマークによりもリスクを取った運用をして、どれくらいベンチマークを上回るリターンを出せたかがわかります。

よって、インフォメーション・レシオを理解すると、指数に投資したほうがいいのか?それとも投資信託に投資したほうがいいのかがわかり、その投資信託の存在価値みたいなのを測れるのです!

人気な投資信託

ここまでで、投資信託の知識についてまとめてきました。

全て読んでいただけた皆さんは、かなり理解が深まったかと思います!

ここでは、投資家に人気な投資信託について説明する記事を書いています。

色々な種類の投資信託を学ぶと、投資がすごく楽しくなるので、是非見てみてください!

最後に

ここまで読んでいただき、ありがとうございます。

私は、このように初心者が納得して投資をできるようになるためのブログを書いています。

今回は、投資信託についてまとめてみましたが、他にもETFに関する記事や投資以外にも珍しい体験の記事も書いていますので、それらの記事も見てみてください!

それでは、本日も残り1日よい1日をお過ごしください!